En este artículo te explicaremos como aplicar la deducción fiscal por instalaciones de autoconsumo en la Comunitat Valenciana.

Definición de la deducción

Desde el 12 de enero de 2021, se estableció una deducción en el IRPF del 40% para inversiones de autoconsumo de energía eléctrica o destinadas al aprovechamiento de determinadas fuentes de energía renovables en la Comunitat Valenciana. El IVACE es el organismo que gestiona este tipo de ayudas, como explicamos en el artículo sobre esta subvención, pero una vez certificada la instalación por este organismo, debemos aplicarla en la declaración de la renta en el ejercicio correspondiente.

¿Qué significa esto? Que es posible tener una devolución en la renta de hasta el 40% del presupuesto de tu instalación solar fotovoltaica.

En este artículo te contamos todas las claves para entender y aplicar esta ayuda, así como para conocer las cuantías de las que te puedes beneficiar.

Si quieres conocer las diversas ayudas y subvenciones que existen, tanto autonómicas cómo municipales, puedes visitar nuestro artículo sobre subvenciones.

Condiciones de la deducción

- Esta deducción se aplica sobre la cuota autonómica de la renta.

- La deducción requerirá el reconocimiento previo de la administración autonómica (IVACE).

- En el caso de segundas viviendas, la deducción será del 20%.

- La base máxima anual deducible es de 8.000 €*.

*NOTA: En el ejercicio 2022 ha cambiado la base máxima de 8.000 a 8.800€. Los ejemplos siguientes están hechos en base a una renta de 2021.

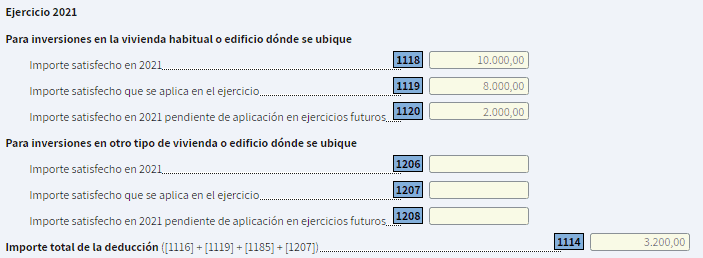

Esto significa que si el presupuesto de la instalación es mayor de 8.000 €, el primer año solo se aplicará el 40% de 8.000 €, y la cuantía restante se quedará pendiente a deducir durante los 4 años inmediatos sucesivos.

Ejemplo: para una instalación de 30.000 €:

Base primer año: 8.000 € – Deducción primer año: 40% (3.200 €)

Base segundo año: 8.000 € – Deducción segundo año: 40% (3.200 €)

Base tercer año: 8.000 € – Deducción segundo año: 40% (3.200 €)

Base cuarto año: 6.000 € – Deducción segundo año: 40% (2.400 €)

- Las cuantías satisfechas en un año que queden pendientes de deducir se deberán deducir en la cuantía máxima que permite cada uno de los ejercicios siguientes dentro del plazo de 4 años.

- En el caso de financiar la instalación, la base de deducción es la cantidad financiada durante el año correspondiente. Según la ley:

En el caso de pagos provenientes de financiación obtenida de entidad bancaria o financiera, se considerará que forma parte de la base de deducción la amortización de capital de cada ejercicio, con excepción de los intereses.

Los gastos de financiación, distintos de los intereses, sólo forman parte de la base cuando se hayan incluido en el capital a financiar.

- En el caso de varios contribuyentes y respecto a una misma vivienda, el límite de 8.000€ se distribuye según el porcentaje de titularidad del derecho real que se tenga sobre la vivienda de los contribuyentes, sean o no declarantes por el impuesto.

Aplicar la deducción a la renta

Nota importante: Para poder aplicar la deducción se necesita tener la certificación acreditativa del IVACE. Si no se dispone de la misma antes de final del plazo de la campaña de renta, se presentará la renta sin la deducción, y posteriormente se presentará una renta rectificativa una vez recibida la certificación.

Cuando añadimos una deducción por inversión en instalaciones de autoconsumo a la renta tenemos les siguientes pantallas (son de la renta del 2019 en la que se aplicaba un 20% de deducción. Aunque en 2021 ha subido al 40%, estas imágenes sirven como ejemplo):

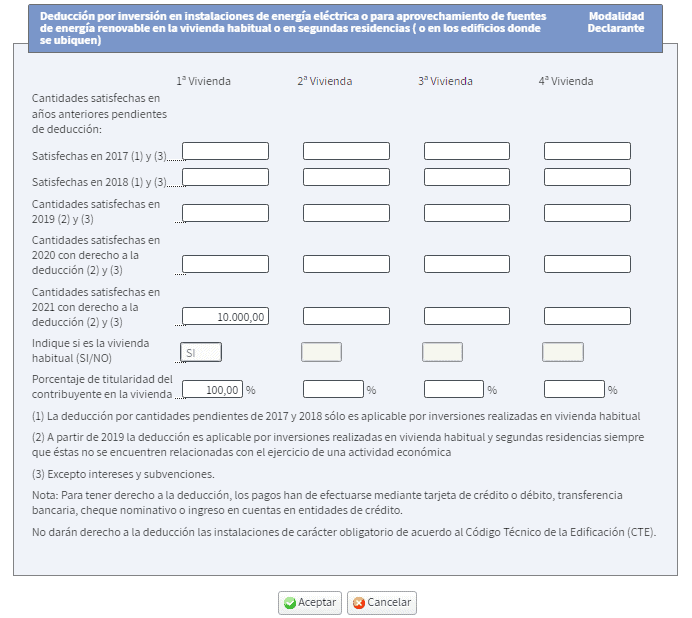

Rellenamos el formulario con les cuantías pagadas en ese año y el porcentaje de titularidad de la vivienda:

El mismo programa de renta incluye la base máxima de deducción y deja el resto para satisfacer en años sucesivos:

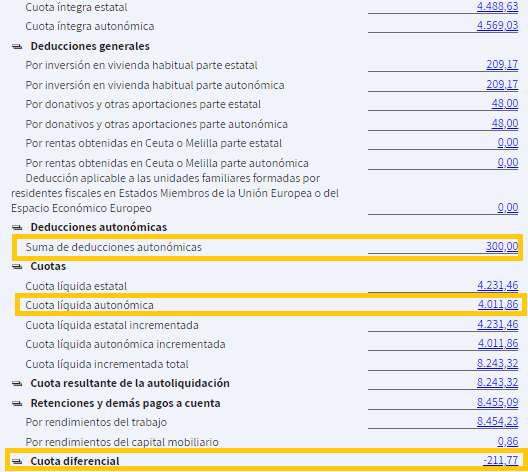

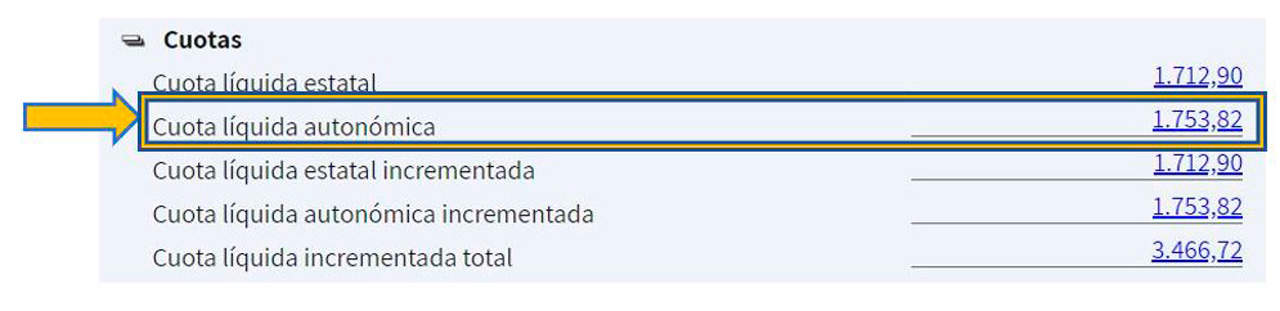

En la siguiente imagen se puede observar cómo es la renta antes de aplicar la deducción, cual es la cuota líquida autonómica que sale a pagar sin haber aplicado la deducción (1.753,82 €) y el resultado de la renta antes de aplicar la deducción. En este caso sale a devolver 9,91 €.

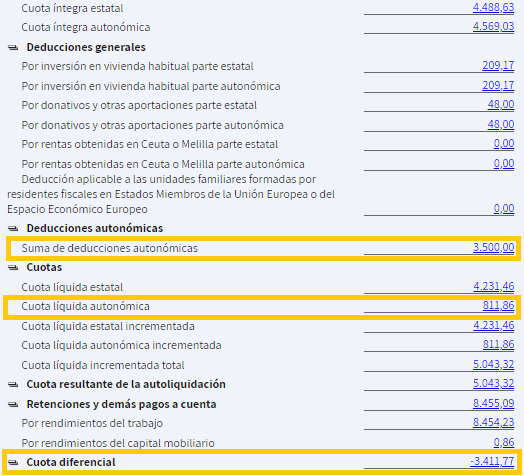

Estas son las mismas casillas del ejemplo anterior, pero una vez aplicada la deducción autonómica. Se puede observar una cuota líquida autonómica de 153,82€ y un resultado de la renta de 1.609,91 € a devolver:

Se ha de tener en cuenta que la deducción solo rebaja la cuota autonómica, en ningún caso este valor podrá bajar de 0€, por tanto, el máximo de deducción que nos beneficiará será el importe correspondiente a la cuota autonómica.

Cómo saber cual es el importe de la deducción

Resumiendo, para saber el importe de la deducción máxima de la que nos podemos beneficiar en el ejercicio para instalaciones de autoconsumo, la casilla que se ha de comprobar es la cuota líquida autonómica anterior a aplicar esta deducción, en la que veremos el importe máximo que puede afectar a nuestra deducción. Esta casilla se encuentra en el final de la declaración de la renta.

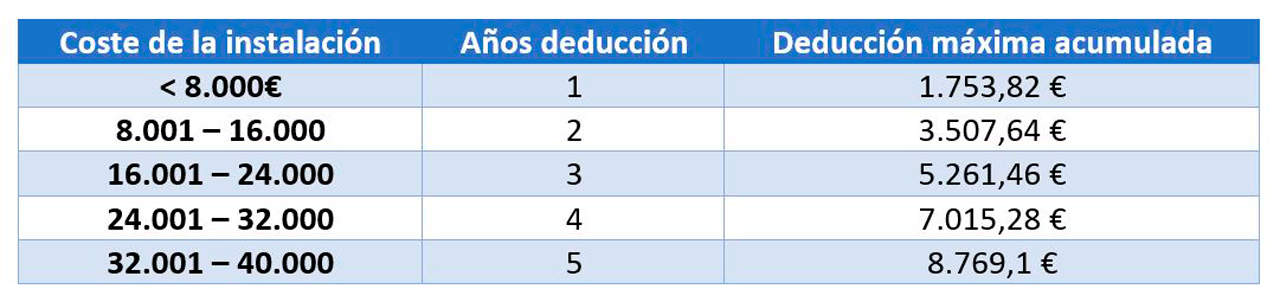

Para el ejemplo anterior la deducción máxima será la siguiente dependiendo del coste de la instalación:

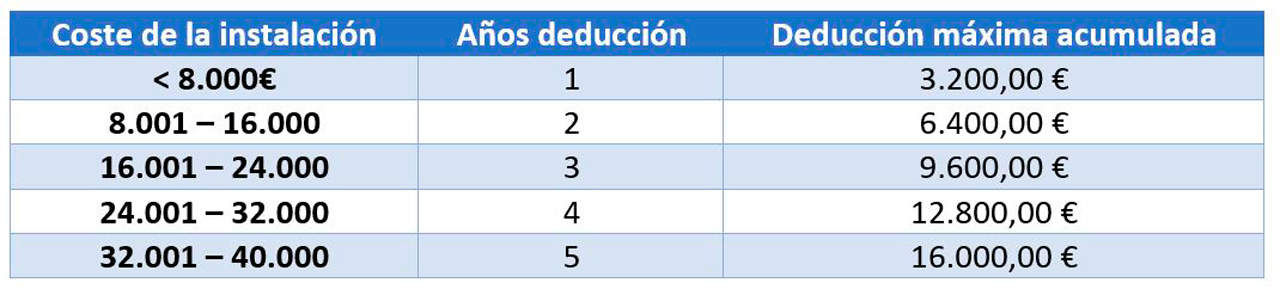

Para un caso en el cual la cuota autonómica líquida supere al valor de la deducción, su valor máximo acumulado año a año será el siguiente, dependiendo del coste de la instalación:

Hemos realizado el manual para que puedas entender todo el proceso, pero si aún te queda alguna duda respecto a esta ayuda para energía solar en la Comunitat Valenciana, en DIRENERGY encantados de asesorarte y aclarar cualquier cuestión al respecto.

Fuentes:

RESOLUCIÓN de 12 de enero de 2021, de la directora general del Instituto Valenciano de Competitividad Empresarial (IVACE), por la que se establecen los requisitos y procedimiento para la obtención de la certificación acreditativa del cumplimiento de lo dispuesto en el artículo cuarto, apartado uno, letra o, de la Ley 13/1997, de 23 de diciembre, de la Generalitat, por la que se regula el tramo autonómico del Impuesto sobre la Renta de las Personas Físicas y restantes tributos cedidos, sobre deducciones por inversiones en instalaciones de autoconsumo o de energías renovables en viviendas. (DOGV nº 9001 de 20/01/2021)